Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée

Un « sell-off » important a touché les obligations d’entreprise européennes en fin d’année dernière dans un contexte général d’aversion au risque. La plupart des actifs risqués se sont redressés depuis, avec une exception surprenante : les obligations européennes notées BBB. Ce segment du marché du crédit européen présente selon nous aujourd’hui une valeur relative attractive, bien que nous maintenions une opinion neutre sur l’ensemble cette classe d’actifs.

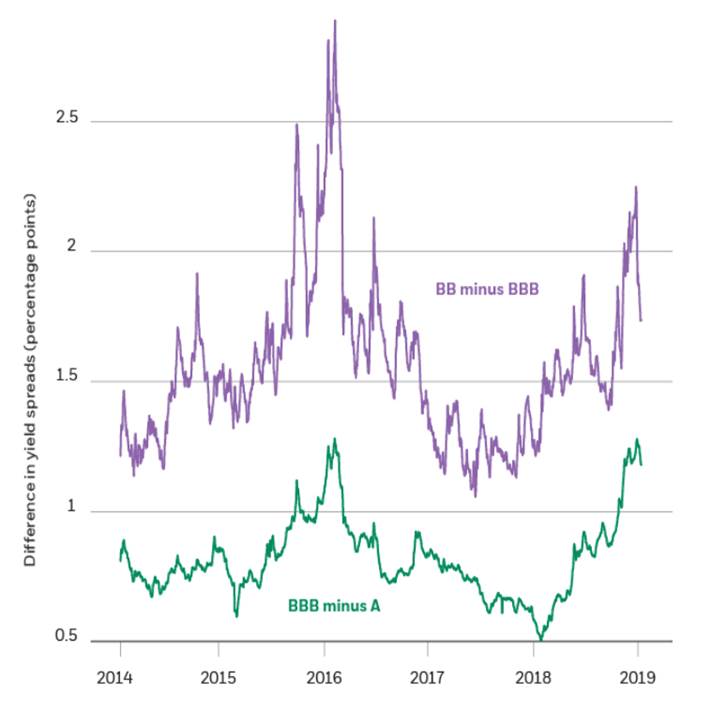

Graph de la semaine (au dessous): Différence des « spreads » de rendement des obligations d’entreprise européennes, 2014-2019

La performance passée n’est pas un indicateur fiable des performances actuelles ou futures. Il n’est pas possible d’investir directement dans un indice.

Source : BlackRock Investment Institute, avec des données de Bloomberg et J.P Morgan, janvier 2019. Notes : Les lignes indiquent la différence, en points de pourcentage, entre les écarts de rendement des obligations d’entreprise libellées en euros ayant des notations différentes. Les spreads pour chaque niveau de notation sont calculés par rapport aux obligations d’État allemandes équivalentes. Les indices J.P Morgan A, BBB et BB All-Maturity Euro Credit représentent les obligations d’entreprise.

Les obligations notées BBB représentent le niveau le plus bas de la catégorie Investment Grade (IG) ; elles sont donc généralement plus touchées que leurs homologues de meilleure qualité lors des « sell-offs » sur les marchés, mais elles se redressent aussi plus rapidement lorsque ces derniers se reprennent. Les obligations notées BBB ont connu des flux de sortie importants à la fin de l’année 2018, entraînant une hausse de leurs rendements. En revanche, elles n’ont pas bénéficié aussi rapidement du rebond qu’ont connu les autres actifs à risque en 2019. La ligne située au bas du graphique ci-dessus illustre cette déconnexion. La différence entre les « spreads » des obligations d’entreprise notées BBB et ceux de celles notées A (un rang supérieur sur l’échelle des notations) s’est maintenue autour des niveaux élevés observés en fin d’année, au lieu de se resserrer comme elle le fait généralement lors les périodes de volatilité. Dans le même temps, les obligations notées BB, soit les moins risquées de la catégorie haut de rendement ou « high-yield », ont surperformé les obligations notées BBB et de qualité supérieure, la différence entre leurs spreads s’amenuisant (voir la ligne située en haut du graphique).

Un contexte mondial favorable

Les flux sortants des actifs à risque survenus en décembre ont été alimentées par les inquiétudes liées à un ralentissement de la croissance mondiale. Les craintes relatives à la diminution du rachat d’actifs par la Banque Centrale Européenne (BCE) ont accru l’influence négative sur le crédit européen. Cette année, la BCE ne devrait, selon nous, racheter qu’environ 2% des émissions d’obligations d’entreprise européennes IG, contre 15% l’année dernière. La reprise tardive des obligations notées BBB nous paraît s’expliquer en partie par la hausse des émissions BBB des sociétés financières de la zone euro, et ce afin de renforcer leurs bilans, plutôt que par des inquiétudes relatives à la dégradation de leurs notations. Ce niveau élevé d’émission pourrait perdurer mais nous pensons que le marché des obligations européennes dans son ensemble, y compris de catégorie BBB, devrait maintenant bénéficier de conditions plus favorables à un redressement.

Les craintes d’une récession en 2019 semblent exagérées (voir nos Perspectives globales d’investissement pour 2019 : 2019 Global investment outlook). Nous constatons un ralentissement de la croissance mondiale, certes suffisant pour maintenir les grandes banques centrales dans l’expectative mais insuffisant pour mettre un terme à la période d’expansion actuelle. La croissance de la zone euro devrait se stabiliser à des niveaux bas en 2019, grâce à une politique extrêmement accommodante de la BCE, à de nouvelles mesures de relance budgétaire et à la disparition d’événements ponctuels tels que les perturbations liées à la réglementation de l’industrie automobile. La BCE a confirmé sa politique la semaine dernière, comme nous l’avions anticipé. Nous partageons son opinion selon laquelle les risques pesant sur la croissance ont augmenté. Ce qui, à notre avis, rend les prévisions de croissance et d’inflation de la BCE optimistes, et une hausse des taux en 2019 improbable. La Réserve fédérale américaine (Fed) devrait rester attentiste au moins jusqu’en septembre (voir nos récentes Perspectives macroéconomiques et de marché : Macro and market perspectives). Tout cela crée un contexte mondial positif pour le crédit.

Les menaces à moyen terme qui pèsent sur l’unité européenne, la croissance encore anémique de l’économie européenne et sa dépendance à l’égard du commerce nous incitent à la prudence vis-à-vis des actifs à risque européens.

Les menaces à moyen terme pour l’Europe, sa croissance économique encore anémique et sa dépendance aux échanges commerciaux nous incitent à la prudence face aux actifs à risque européens. Nous privilégions globalement les obligations américaines par rapport aux européennes, étant donné que la Fed a déjà resserré sa politique. Nous pensons toutefois que les obligations d’entreprise européennes notées BBB constituent une opportunité à la fois pour les investisseurs en dollar américain bénéficiant d’une couverture de change et pour les investisseurs en euros. Le principal risque qui pourrait se matérialiser serait la réapparition d’un sentiment d’aversion au risque et de flux de sortie connexes, qu’engendreraient les craintes d’une récession et les tensions géopolitiques. Il nous faudrait pouvoir être plus optimistes quant aux perspectives de croissance de la zone euro ou au potentiel de résolution des problèmes politiques – y compris le Brexit – pour nous montrer plus positifs vis-à-vis du crédit européen dans son ensemble. Par ailleurs, pour ce qui concerne les titres obligataires européens, nous sous-pondérons les obligations souveraines européennes, car nous nous attendons à ce que les taux augmentent progressivement à moyen terme par rapport à leurs niveaux actuels anormalement bas.