Par Anjeza Kadilli, Economist – Pictet AM

L’Amérique latine est la seule région des marchés émergents qui devrait faire mieux que l’année dernière. Nous nous penchons sur les pays qui présentent les perspectives les plus solides.

Cherchez la croissance économique du côté de l’Amérique Latine

Dans un contexte plutôt difficile pour les marchés émergents, l’Amérique latine est la seule région qui devrait progresser par rapport à 2018. Ce sont notamment le Brésil, la Colombie et le Pérou qui affichent le plus de promesses en matière d’accélération de la croissance (Fig.1).

Source: Pictet Asset Management, CEIC, Datastream, janvier 2019

Le Chili ne pourra pas renouveler ses performances de 2018, mais la croissance devrait rester solide en 2019, comme le montre la Fig.2 ci-dessous.

Source: Pictet Asset Management, CEIC, Datastream, janvier 2019

En valeur absolue, le taux de croissance du PIB latino-américain en 2019 (2,6%) devrait être supérieur à celui de la région EMOA (2,0%) pour la première fois depuis 20131.

L’inflation de la région devrait rester dans sa fourchette cible, malgré des risques comme le recul des prix des matières premières, ce qui permettra aux banquiers centraux de poursuivre leurs politiques monétaires accommodantes.

Une nouvelle ère de stabilité politique

Entre 2016 et 2018, des élections ont eu lieu dans ces quatre pays, ce qui veut dire que cette année ne sera pas affectée par une forte instabilité politique.

Ces scrutins ont mené au pouvoir des gouvernements plus conservateurs, qui souhaitent réformer le secteur public et stimuler l’économie en appliquant des politiques à long terme.

La Colombie a par exemple réduit l’impôt sur les sociétés. Au Chili, de nouvelles lois sont adoptées pour accélérer le processus de création d’entreprise. Au Brésil, la réduction des dépenses publiques figure tout en haut des priorités du nouveau président Jair Bolsonaro.

SUPRÉMATIE CROISSANTE DE LA CHINE

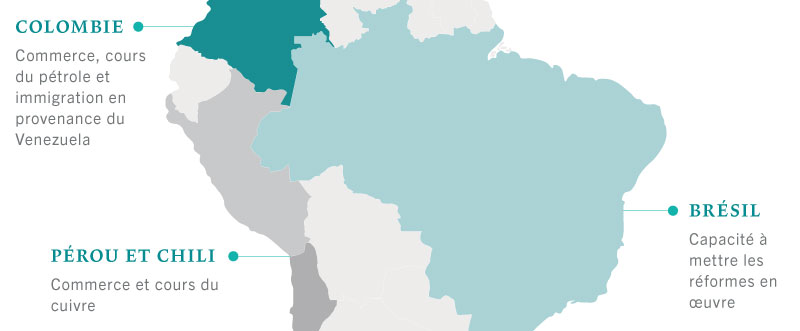

Un risque pèse toutefois sur ces pays: leur dépendance toujours plus forte vis-à-vis de la Chine pour leurs exportations, notamment dans le climat commercial mondial actuel marqué par les tensions. Comme le montre la Fig. 3 ci-dessous, la Chine est le principal partenaire commercial du Brésil, du Chili et du Pérou.

Dans ces quatre pays, les exportations vers la Chine sont en hausse depuis 2000 (Fig.3), même si c’est à une moindre échelle en Colombie. Au cours de la même période, les exportations vers les États-Unis ont ralenti, tout particulièrement en Colombie (Fig.4).

Source: Pictet Asset Management, CEIC, Datastream. *Pourcentage des exportations totales du pays, selon les données d’août 2018 disponibles au 31.12.2018.

Le Chili ne pourra pas renouveler ses performances de 2018, mais la croissance devrait rester solide en 2019, comme le montre la Fig.2 ci-dessous.

En valeur absolue, le taux de croissance du PIB latino-américain en 2019 (2,6%) devrait être supérieur à celui de la région EMOA (2,0%) pour la première fois depuis 20131.

L’inflation de la région devrait rester dans sa fourchette cible, malgré des risques comme le recul des prix des matières premières, ce qui permettra aux banquiers centraux de poursuivre leurs politiques monétaires accommodantes.

Une nouvelle ère de stabilité politique

Entre 2016 et 2018, des élections ont eu lieu dans ces quatre pays, ce qui veut dire que cette année ne sera pas affectée par une forte instabilité politique.

Ces scrutins ont mené au pouvoir des gouvernements plus conservateurs, qui souhaitent réformer le secteur public et stimuler l’économie en appliquant des politiques à long terme. La Colombie a par exemple réduit l’impôt sur les sociétés. Au Chili, de nouvelles lois sont adoptées pour accélérer le processus de création d’entreprise. Au Brésil, la réduction des dépenses publiques figure tout en haut des priorités du nouveau président Jair Bolsonaro.

SUPRÉMATIE CROISSANTE DE LA CHINE

Un risque pèse toutefois sur ces pays: leur dépendance toujours plus forte vis-à-vis de la Chine pour leurs exportations, notamment dans le climat commercial mondial actuel marqué par les tensions. Comme le montre la Fig. 3 ci-dessous, la Chine est le principal partenaire commercial du Brésil, du Chili et du Pérou.

Dans ces quatre pays, les exportations vers la Chine sont en hausse depuis 2000 (Fig.3), même si c’est à une moindre échelle en Colombie. Au cours de la même période, les exportations vers les États-Unis ont ralenti, tout particulièrement en Colombie (Fig.4).

La Chine a étendu son influence dans le monde à travers le monde et augmenté ses importations de matières premières, comme les métaux, ou les céréales dans le cas du Brésil afin de satisfaire sa demande intérieure. Cela a permis aux pays d’Amérique latine de diversifier leurs partenaires commerciaux au-delà de leurs seuls voisins. Parallèlement, les États-Unis ont réduit leurs importations de pétrole avec l’augmentation de leur production intérieure, ce qui a affecté les exportations colombiennes.

À surveiller en 2019

Source: Pictet Asset Management, janvier 2019.

Pour conclure, la croissance économique latino-américaine devrait être plus forte cette année qu’en 2018 et elle sera surtout alimentée par des pays plus petits comme le Chili, la Colombie et le Pérou. Le Brésil, le plus grand pays de la région, sera également en croissance, mais à un rythme plus modéré. De nouveaux gouvernements ont pris le pouvoir dans tous ces pays et mettent en place des plans crédibles du point de vue économique. En dépit de risques comme la dépendance croissante aux exportations vers la Chine et le sempiternel assujettissement aux cours des matières premières, nous pensons que ces pays vont offrir des opportunités aux investisseurs à long terme.

LES OBLIGATIONS D’ENTREPRISES ÉMERGENTES

Par Karen Lam, Senior Client Portfolio Manager

Notre analyse bottom-up nous permet de déceler des opportunités intéressantes parmi les titres liés aux matières premières. Compte tenu de leur nature exportatrice, ces sociétés ont tendance à profiter de la dépréciation des devises locales. C’est l’une des raisons pour lesquelles nous surpondérons les matières premières à hauteur de 7% dans notre portefeuille d’obligations d’entreprises des marchés émergents2.

Le secteur de la pâte et du papier a également le vent en poupe en Amérique latine, notamment au Chili et au Brésil, si l’on en croit les solides fondamentaux des cours.

Source: J.P. Morgan, au 31.12.2018. Données issues de la partie latino-américaine uniquement de l’indice JPM CEMBI DB.