Par Christophe Donay, Responsable de l’allocation d’actifs et de la recherche macroéconomique – Pictet WM

Alors que les banques centrales tentent (une fois de plus) de soutenir la croissance et l’inflation, il est important de comprendre comment le style et les visées de la politique monétaire ont changé au fil du temps et quelle doit être leur évolution.

Le monde est en butte à des tendances structurelles telles que le populisme, le changement démographique et climatique ainsi que l’innovation technologique. Compte tenu des résultats de moins en moins probants des approches adoptées jusqu’ici, le moment nous paraît donc venu d’envisager des politiques monétaires capables de s’attaquer plus frontalement à ces sources de perturbation.

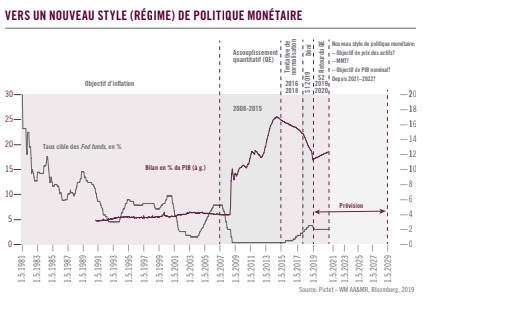

1. Lutte contre l’inflation (1980-2008)

Durant cette phase, de loin la plus longue, la Fed a procédé à de rapides et importantes hausses de son taux directeur sous la présidence de Paul Volcker. Cette politique s’est avérée une réussite selon ses critères: en effet, l’inflation aux Etats-Unis est tombée de près de 15% au printemps 1980 à 4-5% au milieu des années 1980. En 1990, la Banque de réserve de Nouvelle-Zélande a été la première banque centrale à fixer officiellement un objectif d’inflation, suivie ultérieurement par la Fed et d’autres banques centrales.

2. Assouplissement quantitatif (2008-2015)

La déflation, qui s’est installée dans le sillage de la crise financière de 2008, a conduit les banques centrales à lancer de vastes programmes de rachat d’actifs (assouplissement quantitatif, QE), avec un double objectif: soutenir la croissance et l’inflation. Associé à des mesures budgétaires et à des dépenses publiques d’envergure, ce nouveau «style» de politique monétaire a permis d’éviter une dépression mondiale.

3. Tentative de normalisation (2016-2018)

En 2015, après six ans de croissance économique, la Fed a entamé une «normalisation» de sa politique monétaire, relevant ses taux et annonçant son intention de réduire la taille de son bilan. Par la suite, la Banque centrale européenne (BCE) s’est très prudemment engagée dans une voie similaire. Après des années d’abaissement des taux directeurs, les banques centrales ont alors cherché à se ménager

une marge de manœuvre en vue de la prochaine crise, sans pour autant com

promettre la reprise, très fragile.

4. Déni (1er semestre 2019).

Après une série de relèvements d’un quart de point, la politique était en mode «pilotage automatique».

Mais six semaines seulement après une hausse de son taux directeur en décembre 2018, avec d’autres en préparation, la Fed a annoncé son intention de donner un coup d’arrêt à ses

relèvements de taux et de suspendre la réduction de son bilan. En un mot, le ralentissement économique mondial, suscité par des tensions commerciales, a entraîné une détérioration des conditions financières, obligeant la Fed à faire une pause. D’autres facteurs, comme le niveau obstinément bas de l’inflation et des anticipations d’inflation, ont également donné matière à réflexion.

5. Retour à l’assouplissement quantitatif (2e semestre 2019 – début des années 2020).

Juin 2019 a marqué un retour en arrière, les banques centrales ressortant des mesures de soutien à la croissance et à l’inflation. La Fed a ainsi laissé entrevoir de prochaines réductions de taux et Mario Draghi a souligné la volonté sans ambiguïté de la BCE de prendre de nouvelles mesures de relance «faute d’amélioration» en matière de croissance et d’inflation. Nous tablons ainsi désormais sur l’annonce par la Fed de deux réductions de 25 points de base entre juillet et septembre. Quant à la BCE, elle devrait réduire son taux de dépôt en septembre et même relancer un programme d’assouplissement quantitatif avant la fin de l’année.

Un nouveau style de politique monétaire

Il n’y a toutefois aucune garantie qu’une nouvelle dose d’assouplissement quantitatif prolonge le cycle de croissance et relance l’inflation. Les programmes précédents avaient une certaine efficacité parce qu’ils s’accompagnaient de mesures ambitieuses en matière fiscale et budgétaire, prises sous la menace déflationniste. Mais les banques centrales ont singulièrement échoué à ramener l’inflation vers leur objectif de 2%. Quant à la croissance, elle est restée inférieure, depuis 2009, au niveau des cycles d’expansion précédents.

Se pose également la question de la dette accumulée. Théoriquement, celle-ci pourrait continuer à augmenter, mais des contraintes se feront sentir de manière croissante. D’après la Banque des règlements internationaux, aux Etats-Unis, la dette non financière des entreprises a progressé à plus de 72% du PIB au quatrième trimestre 2018. Quant à la dette fédérale brute des Etats-Unis, elle a atteint 105% du PIB en 2017, contre 82% en 2009.

La dynamique d’origine intérieure ne suffira pas à prolonger la phase d’expansion du cycle économique, déjà la plus longue jamais enregistrée aux Etats-Unis, non seulement à cause de la capacité limitée des entreprises et des gouvernements à absorber un surcroît de dette, mais aussi parce que des taux réels proches de ou inférieurs à zéro et le ralentissement de la croissance entravent la capacité des banques centrales à injecter directement des liquidités supplémentaires dans l’économie (ce problème est particulièrement grave en Europe et au Japon).

Dans ces circonstances, les banques centrales pourraient bien jeter l’éponge si la croissance continuait de s’affaiblir et si les limites de nouvelles mesures d’assouplissement quantitatif devenaient plus évidentes en l’absence de forte stimulation budgétaire et fiscale. A tout le moins, on voit difficilement comment des rendements obligataires négatifs – résultant en partie de l’assouplissement quantitatif – pourraient s’inscrire dans le long terme. L’heure est donc venue pour les banques centrales de se fixer de nouveaux objectifs, afin de gérer la complexité du monde actuel. Le débat au sujet des objectif devrait déboucher sur un nouveau style de politique monétaire au début de la prochaine décennie.

Les inégalités croissantes et la précarité du travail, les migrations de masse et de graves défis environnementaux – autant de facteurs expliquant la montée du populisme menacent la stabilité politique. Dans la mesure où l’instabilité politique se transforme en instabilité économique et financière, la résolution de ces problèmes n’est-elle pas appelée à devenir l’un des objectifs premiers des banques centrales?

On pourrait donc imaginer une nouvelle phase de politique monétaire qui verrait les banques centrales élargir leur vision étroite centrée sur l’inflation et la croissance, afin d’y inclure, par exemple, la lutte contre les inégalités.

Pour ce faire, il sera nécessaire de coordonner les politiques monétaires et fiscales. L’inefficacité croissante des types plus anciens de politique monétaire, dont l’assouplissement quantitatif, en même temps que des taux élevés d’endettement des gouvernements qui freinent leurs projets budgétaires, pourraient obliger les autorités politiques et monétaires à trouver un terrain d’entente. On pourrait donc voir les banques centrales coopérer plus étroitement avec les gouvernements (sans pour autant perdre leur indépendance), en vue d’associer mesures budgétaires et fiscales à la politique monétaire, contribuant ainsi à créer – et pas simplement à redistribuer du pouvoir d’achat. Cette stratégie pourrait

impliquer l’utilisation de nouveaux outils – par exemple des cibles flexibles d’inflation, des objectifs de croissance du PIB nominal ou de prix des actifs.

Les banques centrales pourraient même envisager l’option de la monnaie hélicoptère – en d’autres termes, la distribution directe d’argent à tous les citoyens (et pas seulement aux banques) – afin de stimuler l’économie. Le regain d’intérêt pour la «Théorie monétaire moderne» (MMT) pointe

d’ailleurs dans cette direction. La politique monétaire pourrait ainsi participer à la lutte contre les inégalités, dans un contexte où la combinaison de mesures fiscales, budgétaires et monétaires contribuerait à créer un nouveau «style» de politique économique.

Un changement radical en matière de politique monétaire susciterait, au début, une incertitude généralisée sur les marchés. Les monnaies pourraient se dévaloriser, avec une attractivité accrue de l’or physique et des actifs réels. Et il pourrait s’écouler beaucoup de temps avant que les banques centrales ne retrouvent leur crédibilité auprès des investisseurs, ce qui impliquerait une plus forte volatilité des actions. Globalement, les marchés devraient modifier leur vision des banques centrales: ils ne les percevraient plus simplement comme des opérateurs actionnant les leviers des taux d’intérêt, mais comme des instigateurs du changement social et économique.

Le fait de donner un nouveau sens à l’action des banques centrales nécessiterait également un niveau de coopération politique et de synchronisation rarement observé en dehors des périodes de crise. Mais une telle coopération pourrait contribuer à atténuer la volatilité initiale sur les marchés.

Le succès des banques centrales dans leur nouvelle mission déterminerait le degré d’indépendance qu’elles conserveraient selon leurs propres conditions. Trouver un moyen de travailler avec des responsables politiques qui doivent affronter un électorat de plus en plus volatil serait une manière raisonnable de progresser. La nomination de Christine Lagarde, ancienne ministre des Finances française, constitue d’ailleurs une démarche intéressante. Autrement, il y a un risque de «politisation» des banques centrales: les pressions flagrantes que l’administration Trump exerce sur la Fed et ses efforts pour nommer ses affidés au comité de la Fed pourraient préfigurer la tournure que prendront les choses.

Certains problèmes profondément enracinés en ce qui concerne la fin et les moyens de la politique monétaire demeurent par ailleurs irrésolus.

Les mandats des banques centrales devront être reformulés. Et il faudra du courage pour éviter les excès du passé ainsi que les crises économiques et financières qu’ils entraînent. Mais les banques centrales devront montrer leur capacité à s’attaquer aux enjeux d’aujourd’hui afin de prévenir

les crises économiques et financières de demain. La nécessité de réinventer leur mission et de fixer de nouveaux objectifs devient donc encore plus pressante.