Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée.

Par Isabelle Mateos y Lago Directrice générale au BlackRock Investment Institute – Cheffe Stratège Gestion diversifiée.

Quelle direction le dollar américain (USD) va-t-il prendre après l’appréciation significative qu’il a connu en 2018 ? Tout dépend du point de vue duquel on se place.

Depuis le début de cette année, l’USD s’est apprécié face aux devises des marchés les plus développés (MD), mais il s’est déprécié par rapport à celles des marchés émergents (ME).

Nous pensons que cette tendance devrait se maintenir à court terme, sauf si des prises de décisions inattendues ont lieu en termes de politique monétaire.

Graphe de la semaine

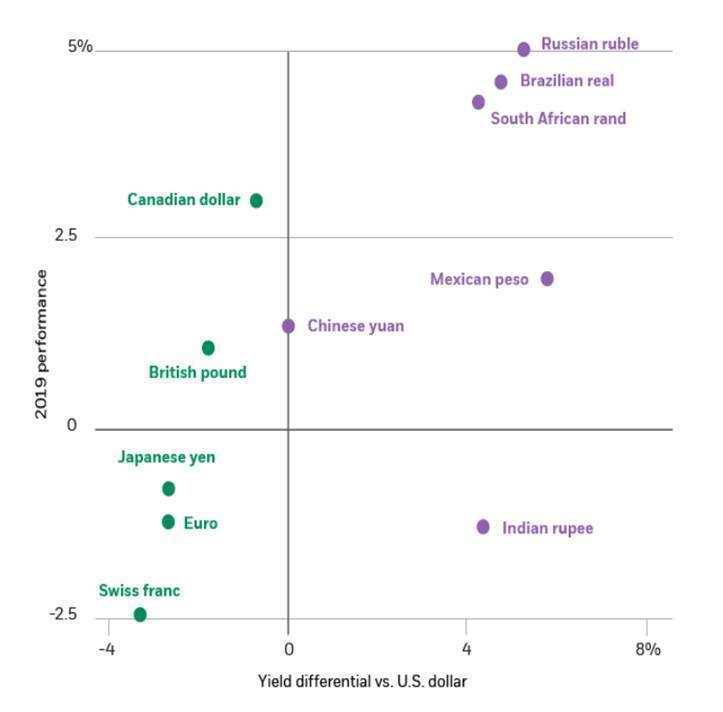

Les écarts de rendement et le rendement des devises depuis le début de l’exercice par rapport au dollar américain

Sources : BlackRock Investment Institute, avec des données de Thomson Reuters, février 2019. Notes : nous utilisons le rendement des obligations d’État à deux ans comme substitut du rendement des devises. Les écarts de rendement des devises sont les différences entre les rendements des obligations d’État du pays qui émet une certaine devise et ceux des États-Unis. Le rendement des devises de l’euro est représenté par le rendement moyen des obligations d’État à deux ans de l’Allemagne, de l’Italie et de la France. La performance indiquée est celle du 13 février 2019 et est représentée par la variation du taux de change de chaque devise par rapport au dollar.

La résistance du dollar depuis début 2019 a surpris certains observateurs. La combinaison d’un appétit croissant pour le risque, d’un ralentissement de la croissance américaine et d’une suspension de la politique de resserrement monétaire de la Réserve fédérale américaine (Fed) a en général un impact négatif sur le billet vert. Cependant, les mêmes facteurs qui rendent la Fed attentiste, à savoir le ralentissement de la croissance mondiale et le resserrement des conditions financières, poussent les autres banques centrales à adopter une position plus accommodante. Cela a bénéficié à l’USD, qui a pu conserver cette année son statut de devise au rendement le plus élevé parmi celles des MD et ainsi réaliser des gains, quoique modestes. La plupart des devises émergentes à haut rendement ont également surperformé, comme le montre le graphique ci-dessous. Cependant, les différentiels de taux d’intérêt ne sont pas le seul facteur influençant les monnaies. Le sort de la livre sterling est pour sa part davantage lié aux développements du Brexit. Et la hausse des prix du pétrole et l’appétit pour le risque ont soutenu la performance du dollar canadien depuis le début de cette année.

Quels sont les effets d’un dollar stable ?

L’avantage de rendement du dollar – le plus élevé depuis début 2018 comparativement à un panier de devises du G10 pondéré en fonction des échanges commerciaux – a permis de relancer le « carry trade ». Les investisseurs empruntent dans des devises à rendement moindre, comme l’euro ou le yen japonais, qu’ils réinvestissent dans des monnaies à taux d’intérêt plus élevé, comme l’USD ou les devises émergentes, et empochent au final la différence de rendement (une partie de ce « carry » étant perdue pour les investisseurs qui couvrent leur exposition à l’USD). Nous considérons cette tendance comme un des facteurs clés des fluctuations du marché des changes à court terme, alors que la Fed semble pour sa part encline à suspendre ses hausses de taux au moins durant le premier semestre de l’année et que les autres banques centrales des marchés développés devraient également maintenir une posture accommodante.

Un USD plus stable, couplé à une économie mondiale en ralentissement mais toujours en croissance, explique la vision positive que nous avons des actifs émergents. D’une part, il élimine un risque majeur pour les économies émergentes dont la dette extérieure est particulièrement lourde. Alors que de nombreux débiteurs émergents empruntent en USD, un billet vert plus fort augmente de fait leurs charges d’emprunt et resserre les conditions financières des marchés émergents. Un dollar plus stable réduit également les risques associés à une exposition aux devises émergentes, qui constitue historiquement une source importante de volatilité pour les investisseurs en dette émergente libellée en devise locale. Nous recommandons ainsi d’adopter une approche équilibrée de la dette émergente, en prenant des risques à la fois sur la dette en devise locale et sur celle en devise forte. Ces deux sources de revenus nous paraissent intéressantes, ainsi qu’une surpondération en actions émergentes. Les actifs des marchés émergents ont en effet généralement tendance à bien se comporter lorsque leurs devises sont en hausse. Il y a toutefois deux bémols à apporter aux opinions positives que nous formulons sur les marchés émergents : un nouveau resserrement de la politique de la Fed qui interviendrait plus tôt que prévu et la vigueur renouvelée de l’USD qui en découlerait.

Au final, nous prévoyons que l’USD maintiendra ses gains par rapport à la plupart des autres devises des marchés développés à court terme, tandis qu’il sous-performera par rapport aux devises émergentes. Sur le long terme, l’horizon est obscurci par les incertitudes liées à la croissance mondiale et aux évolutions géopolitiques. Le rôle de « valeur refuge » que l’on attribue à l’USD devrait renforcer le billet vert en cas de craintes renouvelées d’une récession ou de résurgence des risques géopolitiques. La valorisation relativement élevée de l’USD pourrait limiter sa hausse à long terme. Le taux de change effectif réel – un indicateur clé de la valeur du dollar pondéré en fonction des échanges commerciaux – se situe à peu près à un écart-type au-dessus de la moyenne des 20 dernières années.