Par Stéphane Déo – stratégiste – direction de la gestion – LBPAM

Trou d’air, ou plus ?

Rechute des PMI qui mettent à mal la thèse d’une faiblesse passagère. Le ralentissement reste limité au secteur manufacturier, les services résistent. Nous croyons toujours au « trou d’air », mais sa durée inquiète.

Point de marché : incohérence ?

La courbe américaine est maintenant inversée jusqu’à sa partie 5 ans. Comme le montre le graphique ci-dessous ce niveau est assez inhabituel, il n’a été enregistré que 5% du temps par le passé et les deux derniers épisodes ont précédés, de peu, des retournements de marché importants.

Les marchés actions ne semblent pas convaincus par cette lecture anxiogène. Nous avions noté à plusieurs reprises que la volatilité attendue sur les marchés reste très faible, signe que les attentes de retournement sont très limitées. Dans le même ordre d’idée, le Skew est à des niveaux très bas actuellement. Le Skew mesure la différence entre le prix d’option d’achats (donc pour s’exposer à une hausse future) et de vente (donc pour se protéger d’une baisse) ; un Skew élevé signifie qu’il y a beaucoup de demandes de protection et donc que les marchés ont peur. Ce n’est pas du tout le cas à l’heure actuelle, le niveau atteint est parmi les plus bas depuis 5 ans.

Il y a donc une dichotomie forte (une schizophrénie ?) des marchés avec des signaux totalement opposés en fonction des indicateurs. Il est peut-être possible de réconcilier les deux. D’une part en expliquant que la faiblesse des indicateurs économiques n’est que passagère, Cf. la discussion ci-dessous sur les PMI. Ceci expliquerait l’attitude des marchés actions. D’autre part avec le ton extrêmement accommodant des banques centrales qui non-seulement déprime la courbe, mais supporte aussi la vue qu’une correction de marché sera contrecarrée immédiatement par une politique monétaire encore plus laxiste.

PMI / rechute !

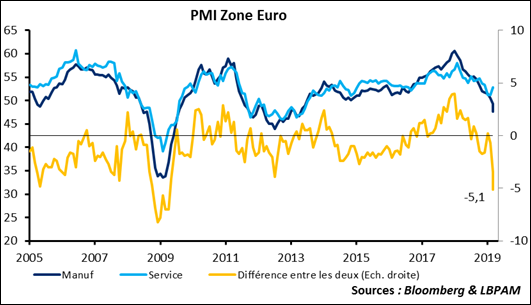

Alors que les PMIs s’étaient timidement redressés le mois dernier, donnant espoir d’une fin de chute, ils ont encore cédé du terrain en mars. La chute n’est donc pas enrayée comme nous le pensions (et l’espérions !). Une fois de plus l’indice dans les services se tient bien : 52,7 après 52,8 en Zone Euro. C’est l’indicateur dans le secteur manufacturier qui souffre : 47,6 après 49,3.

La différence entre les deux secteurs s’est donc encore accrue, et atteint des niveaux extrêmes. Une partie de la conclusion du mois dernier reste donc complétement valable ; la faiblesse de l’économie est concentrée dans le secteur industriel, qui est en récession, mais le secteur des services résiste et il ne faut donc pas s’attendre à une récession de l’économie dans son ensemble.

La persistance de la faiblesse du PMI manuf, malgré des chiffres de production industrielle corrects, est surprenante et inquiète. Nous avions attribué cette faiblesse à des facteurs transitoires, mais la durée de la faiblesse pousse à questionner cette approche. Nous restons sur l’idée d’un « trou d’air », les autres indicateurs économiques valident cette idée, mais il faut que les indicateurs avancés se reprennent dans les mois qui viennent pour que cette thèse soit validée.

L’ISR et les Etats

Très intéressant papier de Yashaswini Dunga, Nancy Hardie, Stephanie Kelly et Jeremy Lawson « Social capitalism: Incorporating sustainability factors into macroeconomic analysis » sur l’incorporation de critères extra-financiers pour analyser les Etats. Les auteurs créent des indicateurs de progrès économique qui prennent en compte les facteurs environnementaux, sociaux et la gouvernance. Les détails sont fournis sur la Figure 1.

Premier point, les pays les plus développés sont aussi ceux qui obtiennent le meilleur score ESG, ce qui est sans surprise, et fait écho à de nombreux papier académiques qui ont trouvé le même résultat. Deuxième point, les auteurs classent les pays sur deux axes, leur performance économique pure (approche traditionnelle en termes de croissance du PIB) et leur performance en termes de soutenabilité économique (soit leur croissance de long terme). La carte ci-dessous fourni le résultat :