Par Benoît Peloille, Gérant chez VEGA IM

De nombreux observateurs pointent le niveau élevé de la prime actuellement affichée par les valeurs technologiques. Selon nous, celle-ci témoigne avant tout d’une mutation profonde du secteur, de nature à justifier une évolution dans son traitement boursier, élevant désormais la technologie au rang de secteur de croissance à forte visibilité.

Des résultats solides au moment où le cycle mondial ralentit.

De Microsoft, qui dépasse désormais Apple au rang de première capitalisation mondiale avec une valorisation boursière de 1 000 Md$, à Facebook, Amazon ou SAP en Europe, qui ont affiché des résultats supérieurs aux attentes, les valeurs de la technologie se distinguent à l’occasion de la publication des résultats au titre du 1er trimestre 2019.

Aux États-Unis, la quasi-totalité des sociétés de technologie ont publié des chiffres supérieurs aux attentes des analystes. Certes, le consensus avait entrepris un mouvement de révision à la baisse des prévisions de profits, mais les valorisations particulièrement élevées étaient propices à quelques sanctions boursières en cas de déception. En Europe, la tendance est sensiblement la même avec des valeurs de technologie qui surprennent par la solidité de leurs résultats.

Un secteur cher mais qui créé, de loin, le plus de valeur pour l’investisseur.

De là à considérer que les multiples élevés qui caractérisent le secteur des technologies sont justifiés par cette nouvelle forme de résilience, il n’y a qu’un pas. En effet, le secteur s’achète à des niveaux de valorisation qui peuvent paraître dissuasifs si bien que les observateurs sont nombreux à anticiper un dégonflement de la prime du secteur. Selon nous, le retour sur fonds propres (ROE) particulièrement élevé (27% !) de la technologie et la part importante des profits que représente le secteur dans la cote américaine justifient une telle prime. À elles seules, les GAFA et Microsoft représentent 10% de l’EBIT total du S&P500 (le secteur IT dans son ensemble pèse 20% du total des profits du S&P500).

Un secteur moins cyclique, qui repose sur des évolutions structurelles.

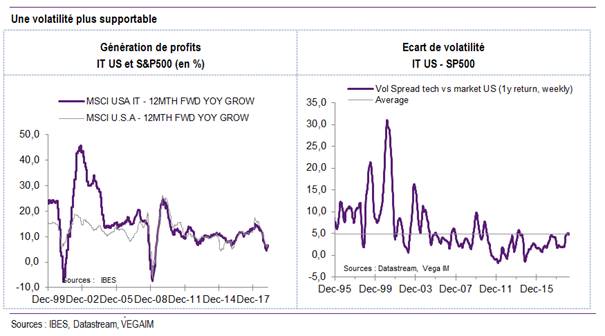

Au-delà du poids dans les profits, il est surtout intéressant de constater que les valeurs technologiques offrent une visibilité sur leur croissance qui leur faisait défaut auparavant. En effet, les profits du secteur sont devenus moins volatils depuis quelques années, ce qui a bien été intégré par le marché dans la mesure où la volatilité de leurs cours boursiers a significativement baissé par rapport au reste de la cote.

Ainsi, le secteur de la technologie semble bien confirmer un changement de statut boursier, justifiant le maintien de multiples de valorisations élevés à l’image des autres secteurs de grande qualité.

La robotisation, le Big Data, la digitalisation de l’économie sont des tendances lourdes qui mobilisent les CAPEX dans toute l’économie si bien que nous doutons de voir un tel processus s’interrompre en cas de ralentissement conjoncturel.

Plus que le cycle économique, la principale menace réside, selon nous, dans l’intervention des gouvernements qui souhaiteraient limiter cette sur-profitabilité. C’est non seulement le cas en Europe avec l’initiative française de la taxe GAFA mais également aux Etats-Unis où Démocrates et Républicains partagent cette préoccupation comme en témoigne les attaques récentes du président Trump contre Amazon, ou encore la volonté exprimée par Elizabeth Warren d’aller jusqu’au démantèlement des grands groupes de technologie…